ESPECIALES

BOLIVIA

Lo mas leído: Bisa Leasing se financia por Bs 38 millones a través de la Bolsa

Los recursos obtenidos de la colocación de los Bonos serán utilizados para el pago de pasivos y para la compra de bienes de capital a ser otorgados en arrendamiento financiero

DELTA FINANCIERO

El pasado 29 de septiembre, se realizó la primera colocación (venta) de los “BONOS BISA LEASING V – EMISIÓN 3”. En esta primera negociación BISA LEASING S.A. logró recaudar un importe de Bs 37.806.580., donde BISA S.A. Agencia de Bolsa participó como estructurador y colocador de los valores. Los recursos obtenidos de la colocación de los Bonos serán utilizados para el pago de pasivos y para la compra de bienes de capital a ser otorgados en arrendamiento financiero.

Moody´s Local PE Clasificadora de Riesgo S.A. otorgó una calificación de AA2 a la emisión, que corresponde a aquellos valores que cuentan con una alta capacidad de pago de capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en el sector al que pertenece o en la economía.

La venta de estos valores se realizó a través de la Bolsa Electrónica SMART BBV para colocaciones primarias de la Bolsa Boliviana de Valores, colocando 2000 valores de la serie A y 1.780 valores de la serie B. La opción de adjudicación elegida por el emisor para la colocación de estos valores fue de “Tasa Discriminante”, en la que cada inversor paga el precio que ofertó por los valores.

“Estamos muy contentos con el resultado de la colocación que tuvo BISA LEASING, aún en este tiempo de incertidumbre, es importante la confianza que recibe la empresa por parte de los inversionistas en esta nueva emisión que realizan a través del mercado de valores”, afirmó Javier Aneiva Gerente General de la Bolsa Boliviana de Valores.

“BISA Leasing S.A. siempre ha apostado por el mercado de valores, siendo uno de los emisores de mayor trayectoria y recurrencia. A través de la colocación de los Bonos BISA LEASING V – Emisión 3 se ha logrado recaudar un monto importante. Agradecemos la confianza depositada en BISA Leasing S.A. por parte de nuestros inversionistas y les aseguramos que continuaremos trabajando con la seriedad, transparencia y compromiso que nos caracterizan.” Aseveró Jorge Fiori, Gerente General de BISA Leasing S.A.

Finalmente, Fernando Caballero, Gerente General de BISA S.A. Agencia de Bolsa, expresó su satisfacción con el resultado de la colocación de los Bonos Bisa Leasing V – Emisión 3. “nos es muy grato acompañar nuevamente a BISA Leasing S.A. en la consecución de sus objetivos financieros a través del mercado de valores, habiéndose ratificado una vez más la confianza del mercado en una empresa líder, como lo es BISA Leasing S.A., en el Grupo Financiero BISA y en el trabajo de estructuración que realiza nuestra agencia. Continuaremos apoyando a nuestros clientes a través de un servicio con altos estándares de calidad y con estructuras de financiamiento óptimas, que a su vez promuevan el desarrollo del mercado de valores”.

Acerca de BISA LEASING S.A.

BISA LEASING S.A., empresa líder en arrendamiento financiero en Bolivia, se fundó el 6 de abril de 1993, por una iniciativa del Banco BISA S.A. en su afán de brindar un servicio integral de financiamiento e incentivar el desarrollo del país. Al 30 de septiembre de 2020 la participación de mercado de BISA LEASING S.A. alcanza al 54 %.

Tiene como misión otorgar financiamiento para capital de inversión y capital de operaciones, ofreciendo a sus clientes soluciones a medida e integrales de arrendamiento financiero que contribuyan a cumplir los objetivos de desarrollo de los mismos. BISA LEASING S.A. cuenta con su oficina central en la ciudad de La Paz y agencias en Santa Cruz, Cochabamba y Tarija. Pertenece al Grupo Financiero BISA y al 30 de septiembre de 2020, la sociedad controladora denominada Grupo Financiero BISA S.A. cuenta con la mayoría accionaria, representada por un 80,86% del paquete accionario.

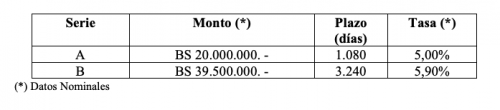

Características de la emisión

La emisión fue estructurada en dos series con las siguientes características:

Más notas sobre BOLIVIA

- Los bancos suben hasta 5,8% intereses para los DPF

- Lo mas leído: Habilitan banca móvil para pago de inspección vehicular

- Deudas a bancos se pagarán desde enero de 2021 y el diferimiento es para todos

- Se duplica el precio de la barra de hierro para construcción pese a la menor demanda

- Lo más leído del 2020: Plantean prorroga de pago de créditos hasta diciembre

- Lo más leído del 2020: Tres bancos habilitan el pago de impuestos por internet

- Banco Unión presenta su Crédito Educativo para Estudiantes de Pre y Posgrado

- Lo mas leído: Gobierno anuncia para hoy el pago del Bono contra el Hambre

- Lo más leído del 2020: El empresario Julio León Prado apoya al asilo de ancianos San José

- ¿Qué debe contener un botiquín para vehículos?

Noticias más Leídas

- BANCOS Los bancos suben hasta 5,8% intereses para los DPF

- ESPECIALES Lo mas leído: Habilitan banca móvil para pago de inspección vehicular

- ECONOMÃA Deudas a bancos se pagarán desde enero de 2021 y el diferimiento es para todos

- EMPRESAS Y NEGOCIOS Se duplica el precio de la barra de hierro para construcción pese a la menor demanda

- ESPECIALES Lo más leído del 2020: Plantean prorroga de pago de créditos hasta diciembre

- BANCOS Lo más leído del 2020: Tres bancos habilitan el pago de impuestos por internet

- BANCOS Banco Unión presenta su Crédito Educativo para Estudiantes de Pre y Posgrado

- ESPECIALES Lo mas leído: Gobierno anuncia para hoy el pago del Bono contra el Hambre

- ESPECIALES Lo más leído del 2020: El empresario Julio León Prado apoya al asilo de ancianos San José

- EMPRESAS Y NEGOCIOS ¿Qué debe contener un botiquín para vehículos?

- BANCOS Cinco bancos chilenos son destacados como los más seguros de América Latina según Global Finance

- BANCOS Banco Unión extiende los horarios de atención en cajas en todas sus agencias

- EMPRESAS Y NEGOCIOS Condominios: un solo copropietario es más poderoso de lo que sabe

- ECONOMÃA Proponen nuevo proyecto de ley para crédito y devolución de intereses por aportes en AFP

Noticias más Recientes

- Lo más leído: Banco Económico inaugura su nueva Sala VIP Titanium en el Aeropuerto Jorge Wilstermann en Cochabamba

- Ecuador evalúa nuevos canjes de deuda por naturaleza vinculados a la Amazonía y el mar

- Seis motivos para pensar en una vivienda de alta gama y mejorar el estilo de vida

- Sector petrolero de Venezuela recibe golpe por pérdida de licencia de Estados Unidos

- Cristóbal Vergara, de SAP: "Chile está invirtiendo en tecnología al nivel de economías desarrolladas"

- Lo más leído: Motocicletas lideran parque automotor boliviano con 800.890 unidades

- Las "memecoins" se disparan hasta los US$54.000 millones con valorizaciones de Bbva

- El alza mundial del cacao refuerza y adapta reglas entre los productores sudamericanos

- Gobierno de Venezuela contrata a Rothschild como asesor financiero de deuda default

- CAF fortalece habilidades de liderazgo de 15 mujeres mineras de Bolivia